私は投資信託を毎月コツコツと積み立てしてるのですが、周りに「投資信託を積み立てしてるよ!」と言うと、けっこうな頻度で、

って質問されるんですよね。

てことで、「なぜ私がETFではなく投資信託を選んだのか」について記事を書いているのですが、当記事はその後編になります。

投資信託とETFのそれぞれ代表として取り上げて比較するのは、どちらもS&P500と連動した、

- 投資信託:e MAXIS slim S&P500

- ETF:VOO

です。

前編では、投資信託とETFを手数料と貰えるポイントの面から比較してお話しました。

| 為替 | 売却時 | 信託報酬 | クレカ | |

| ETF | 手数料あり | 手数料あり | 0.03% | 付かない |

| 投資信託 | 手数料なし | 手数料なし | 0.09% | 付く |

前編を少しおさらいすると、ETFは為替手数料と売却時に手数料がかかる。

毎年かかる信託報酬(手数料)は0.03%

一方、投資信託は信託報酬は0.09%かかるけど、ポイントが貰えるから実質的な手数料は約0.08%くらいになります。

あと、クレジットカードで積み立てすると、月10万円の購入分に対してポイントが1%くらい付きます。

で、月10万円くらいまでなら投資信託が有利って話をして、じゃあ、月に10万円以上投資するなら投資信託とETFのどっちがいいの?っていう所まで前編ではお話しました。

今回は「税金面」にフォーカスしてお話するわけですけど、この税金面を含めて考えるとETFが有利とも限らなくなります。

税金を含めた話

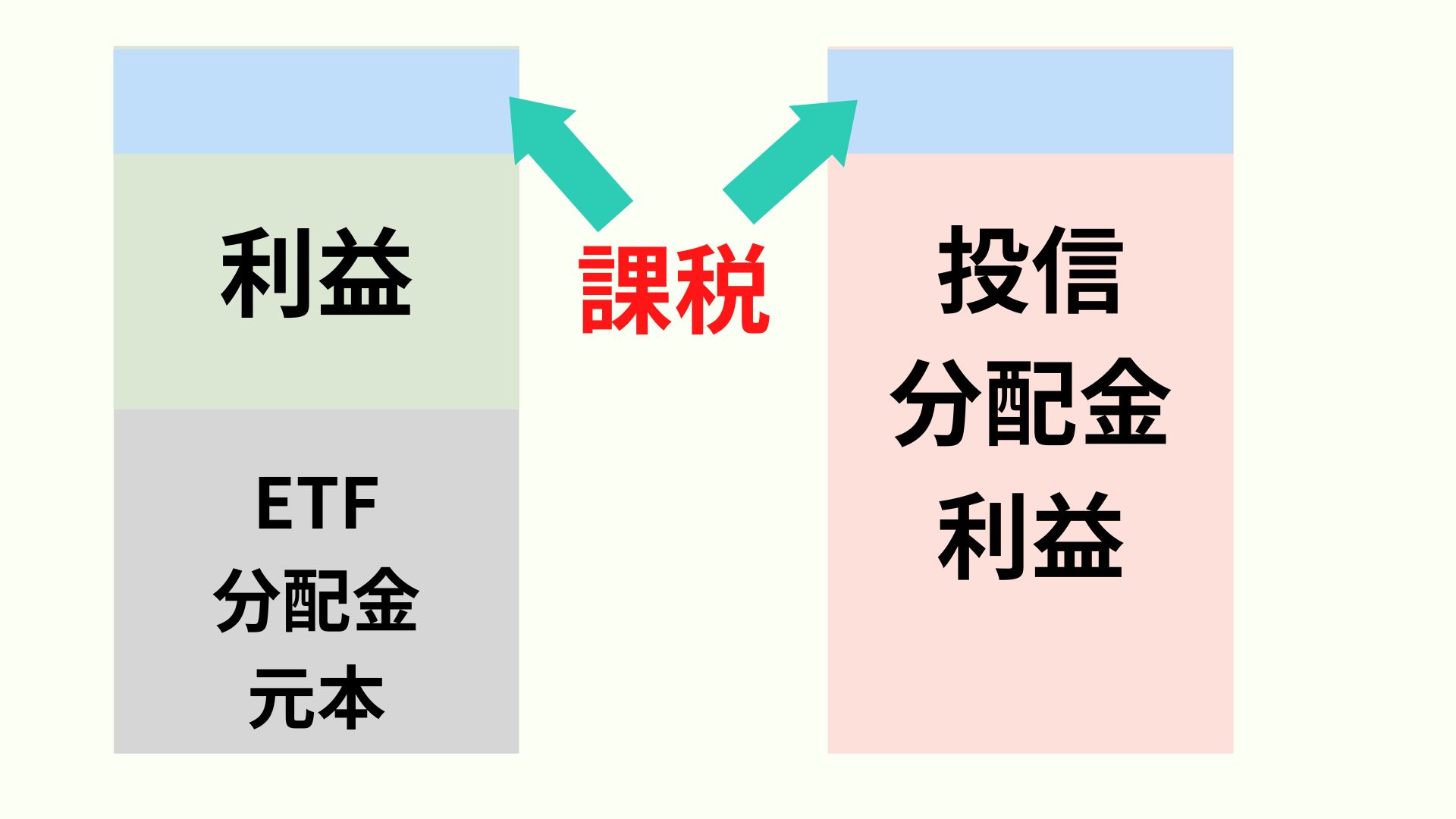

利益に対する税金は同じなんだけど、分配金にかかる税金の話になると同じじゃなくなるんです。

分配金は株の配当のようなもので、毎年、年4回に分けてチョットずつ貰えるやつですね。

この分配金にかかる税金が投資信託とETFで変わってきます。

ETFの分配金にかかる税金

ETF、ここではS&P500に連動する商品のVOOですが、年に4回、分配金を貰うことになるけど、分配金をもらうそのたびに税金を取られます。

ETFの場合、まず10%の外国税を取られます。

このあとに、およそ20%の税金を日本国内で取られる。

ETFは外国税と国内税のダブルパンチなので、けっこう税金を引かれちゃいますね。

でも外国税に関しては確定申告をすると、いくらか取り戻すことが出来ます。

誤解のないように一応説明すると、これは外国税そのものを取り返すのではなく、他の税金から取り返すって感じですね。

名称としては「外国税金控除制度」と言います。

外国と日本のダブルパンチで税金取るのは可哀想だよね、ってことで、こういう制度があるようです。

しかし確定申告したからと言って、この外国税分の全てが返ってくるとは限りません。

すべて返ってくる人もいれば、他の控除たとえば「ふるさと納税」とか「医療費控除」などを行っていると、あまり返ってこなかったってケースもあるみたいですね。

で、外国税はどれくらい返ってくるの?

外国税は確定申告すればある程度返って来ると言いましたが、全額は無理っていうことでしたよね。

じゃあ気になるのは、「具体的にどれくらい返って来るの?何パーセント返ってくるの?」

ってことですよね?

いくら返ってくるかの計算式は以下になります。

その年の所得税の額 × その年の国外所得 / その年の総所得

ご覧の通り、人によって所得税とか総所得とか変わってくるから、具体的に「何パーセント返ってくるよ」って言えないんですよね。

ホントにザックリになるのですが、だいたい年収1,000万円くらいあれば外国税は全額返って来るっぽいです。

まぁ、年収1,000万円ある人ってかなり少ないと思うので、大半の方は全額返金は難しいと考えた方がいいと思いますね。

私は税金とかの専門家じゃないので詳しいことは説明できないし、そもそもあまりよく分かっていないので、詳しいことが知りたい方は国税庁の公式サイトにシミュレーションがあるので、それを活用してみてくださいね。

投資信託の分配金にかかる税金

投資信託の場合は、分配金は勝手に再投資されるのですが、税金はまったくかからないというのではなく、再投資される前に10%の外国税を取られます。

ETFは国内と国外の両方で税金を取られて合計30%になるから、それに比べると10%しか取られない投資信託って効率が良いですよね。

投資信託は税金で有利

投資信託もETFも、売る時には儲けの部分の約20%を税金として取られます。

と言うことは、分配金をもらって自動で再投資された分は「儲けた部分」に当たるため、売るときに20%の税金を取られることになります。

なので、株価が上がって分配金で増えた部分が爆上げしたら、その分だけ税金もたくさん取られることになります。

一方、ETFの分配金は現金でもらうものですから、もらう度に税金を取られる。

でも、もらった分配金の分だけにしか税金がかからないから、なんていうか「明朗会計」みたいな気がしないでもないですよね。

この両者の違いによって、ETFが有利になったり投資信託が有利になったりします。

ちょっとここまでややこしい話になっているので、一つ例を挙げてみたいと思います。

たとえば、株価が変動せずに1円も利益が出ていない状態でETFと投資信託を売却した場合、税金の部分を取り除くとETFの方が金額は大きくなる。

つまり、ETFの方がお得ということですね。

これって簡単に説明すると、

利益がたくさん出るなら投資信託が有利。利益が少ないならETFの方が有利。

って覚えてもらえたらいいと思います。

じゃあ次の例として、利益が出たパターンについて見ていきましょう。

ETFも投資信託も二倍に増えたとします。

※ 投資信託は分配金が再投資されているため、比較のスタート時点でETFよりも利益が大きくなっています。

ETFは利益に20%の課税、投資信託は全体に20%課税。

この課税部分を取り除くと、同じ感じになった。

具体的な期間で言うと、たとえば投資信託のS&P500の過去の平均リターンは10%。

なので、ザックリ言うと7年間くらいで2倍になる。

ってことは、7年以上保有して、その期間に大きな下落が無く、基本的に右肩上がりであれば投資信託の方に軍配が上がるってことになります。

逆に、運用期間が短かかったり、株価の上昇率が低い場合はETFの方が有利になります。

- 長期に保有して、右肩上がりに成長すれば投資信託の勝ち

- 運用期間が短かったり、株価が上昇しなかったらETFの勝ち

ETFと投資信託の結論

というわけで結論としては、前編の内容をおさらいすると、月10万円までの投資なら、クレジットカードのポイントが付くので投資信託の方が良いと思います。

それ以上、私のように月に10万円以上投資してるなら、ETFでも投資信託でもどっちでもいいんじゃないか、と思います。

あと、この後編の話を整理すると、

- 長期投資できる

- 株価が右肩上がりに成長して二倍以上になる

という前提があるなら、投資信託が有利ということになります。

まぁでも、株価がこの先20年以上、安定したリターンを提供してくれるかどうかなんて分からないから何とも言えない・・・というのが結論になっちゃいますね。

だから、私は月に投資信託を10万円、ETFを3万円っていう配分で淡々と積み立て投資してるんですね。

それと、なんで私が投資信託の方が配分が大きいかと言うと、投資信託の方が楽ちんだからです。

投資信託なら分配金を勝手に再投資してくれるし、税金を返してもらうための確定申告とかややこしい事もしなくてもいい。

これが私が投資信託をオススメする一番の理由になりますね。

後編まとめ

ここまで長々とお話しましたが、最後までお付き合いいただきありがとうございます。

結局、ETFと投資信託についてはどっちでもいいよ、っていうチョット投げやりな結論になってしまいましたが、

でも、こうやって自分で情報を集めて投資の勉強をして、S&P500みたいなインデックス(投資信託)に投資しようとした時点で正解というか、もう合格なんじゃないかなって思います。

投資信託が良いかETFが良いかはそれほど重要な話じゃなくて、重要なのは自分が選んだ商品を、

- 長期投資できるか

- コツコツと淡々と積み立てれるか

- 株価の上昇・下降に一喜一憂しないか

- 自分の選択を信じて20年以上、辛抱できるか

このメンタルを持てるかどうか次第みたいな話なんですよね、投資で勝てるかどうかっていうのは。

なので、この記事の最終的な結論としまして、

悩んでる時間がもったいないから、始めるならとっとと始めた方がいい!

ってことですね。

まだ証券口座を開設していない方へ

実はまだ、証券口座を開設していないとか、

メインで使ってる証券口座以外にも他にも証券口座を開設したいって方っていらっしゃいますか?

私のオススメは『楽天証券』、もしくは『SBI証券』です。

(当然、私も使っています)

インデックス投資信託を買う場合、ポイントが付くのですが、その還元率が一番高い点がオススメですね。

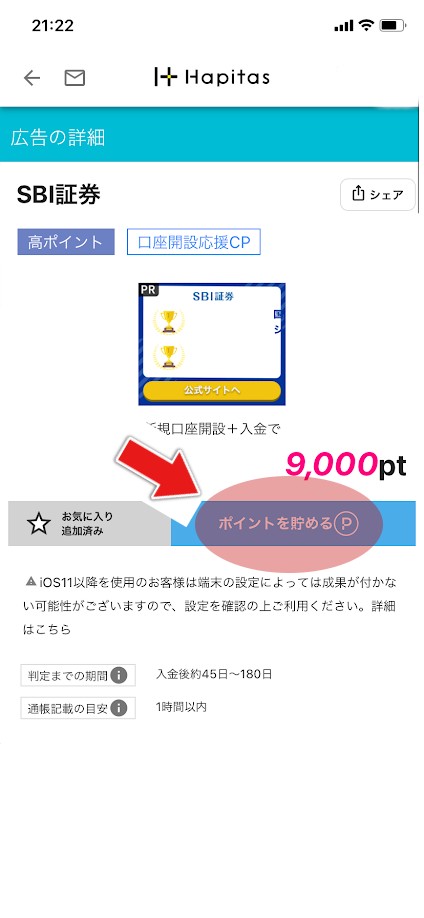

で、証券口座を開設する場合、『ハピタス』を経由すると、ハピタスのポイントが貯まってお得です。

たとえばSBI証券の場合、タイミングによって9,000ポイントも貰えます!

(※ 2024年2月現在。時期によってポイントは変わります)

下記のリンクからハピタスのサイトに行くと、更に追加で最大1,500ポイント貰えます。

(※ 2024年2月現在)

下記のリンク経由じゃないと口座開設で9,000ポイントも、お友達紹介からの1,500ポイントも貰えないので注意してくださいね。

▶︎ポイントを現金に換えてカンタンにお金を増やせる!

ハピタスのポイントは、1ポイント1円で現金化したり、

- 楽天ポイント

- Tポイント

- Amazonポイント

- 航空系のマイルポイント

などに交換できます。

ハピタスは怪しいサイトでも何でもなく、非常に良心的なサイトなので同僚とかにも勧めています。

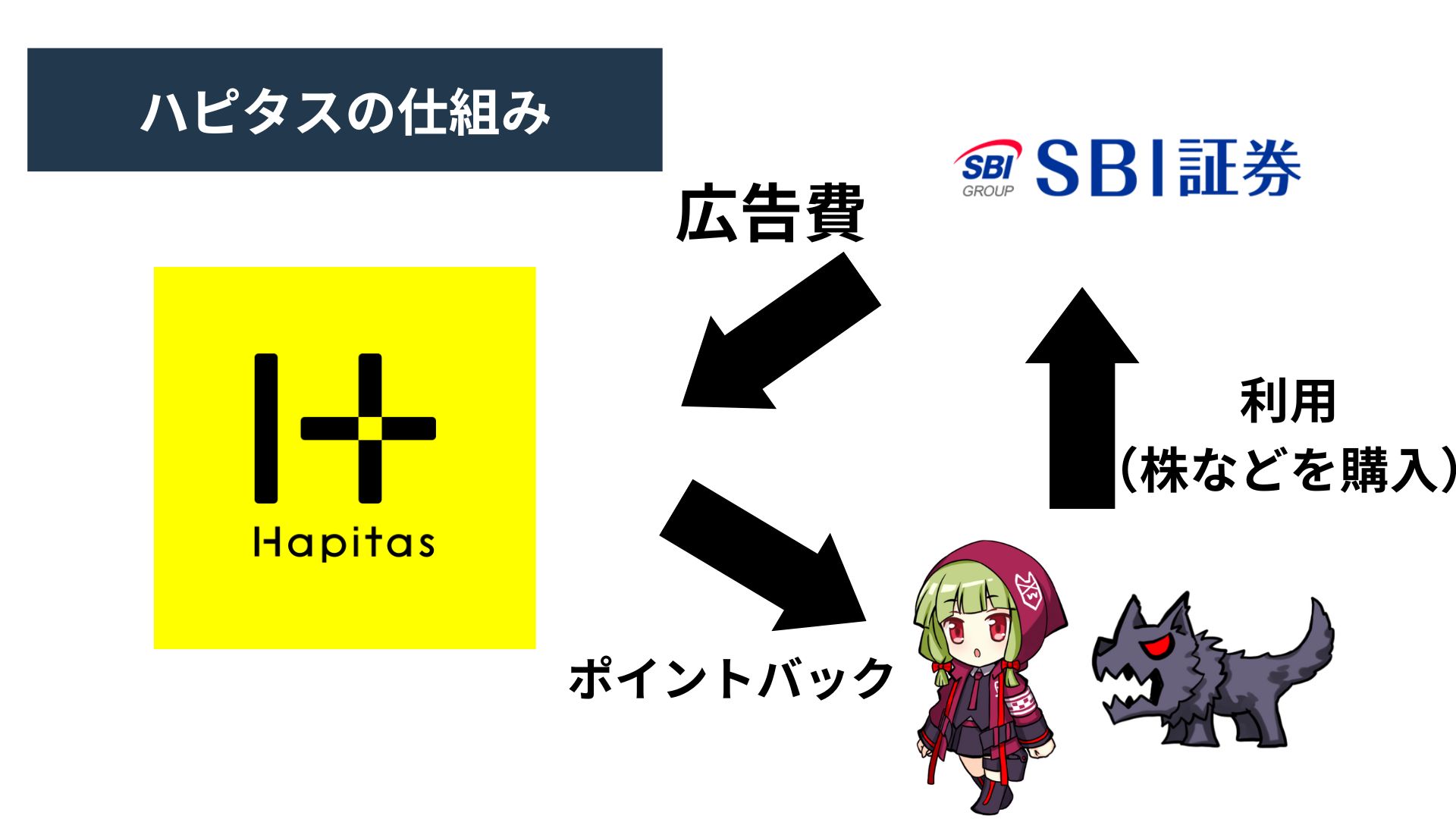

ちなみに、「なぜこんなにポイントが貰えるの?」についてですが、ハピタスはSBI証券といった証券会社を紹介することで広告費をもらっています。

その広告費の一部をユーザーに還元(ポイントバック)してくれているって訳ですね。

証券会社はユーザーを集客して口座開設を促せるし、

ユーザーはポイントが9,000ポイントも貰えるから、全員がWin-Winなお得な仕組みなんです。

もちろん、手順も簡単です。

まずはリンク経由でハピタスにアクセスして、そこで会員登録をします。

会員登録が済んだら、ハピタスの検索から「SBI証券」でも「楽天証券」でも開設したい証券会社を検索して、【ポイントを貯める】をクリックして開設していただくだけです。

新NISAのビッグウェーブに乗り遅れないためにも、今この機会にぜひ口座を開設して、試しに5万円でもいいので全世界株式かS&P500を買ってみませんか?

▶︎ポイントを現金に換えてカンタンにお金を増やせる!