家庭を持つ30代、40代の公務員の方の関心ごとの1つに、『子どもの教育資金』があると思います。

私なんかは子どもが小学生3年生くらいの頃には大学までの教育資金を貯め終わっていたから、公務員仲間から、「教育資金ってどのように貯めたらいいの?」って相談を受けることも多かったんですよね。

ちなみに、私の場合は児童手当などに手をつけずに現金を貯めておきつつ、あとはインデックスでS&P500をコツコツと運用していってって感じで、あとは特に何もしていません。

もくじ

学資保険は絶対にやめておけ!

学資保険って子どもが大学に行くまで、18歳まで毎月積み立てる代わりに資金を引き出せないタイプのいわゆる「積み立て型の預金」みたいな感じなんですけど、

資金をロックされる代わりに死亡保険みたいなのも付帯していて、もし契約者が亡くなったら積立資金を入れなくても満額になるシステムなんですけど、リターンが恐ろしく低いんですね。

どれくらい低いかって言うと、5%くらいしか増えないんです。

S&P500や全世界株式だと年利が8%とかなのに、満期でやっと5%ってかなり恐ろしいですよね。

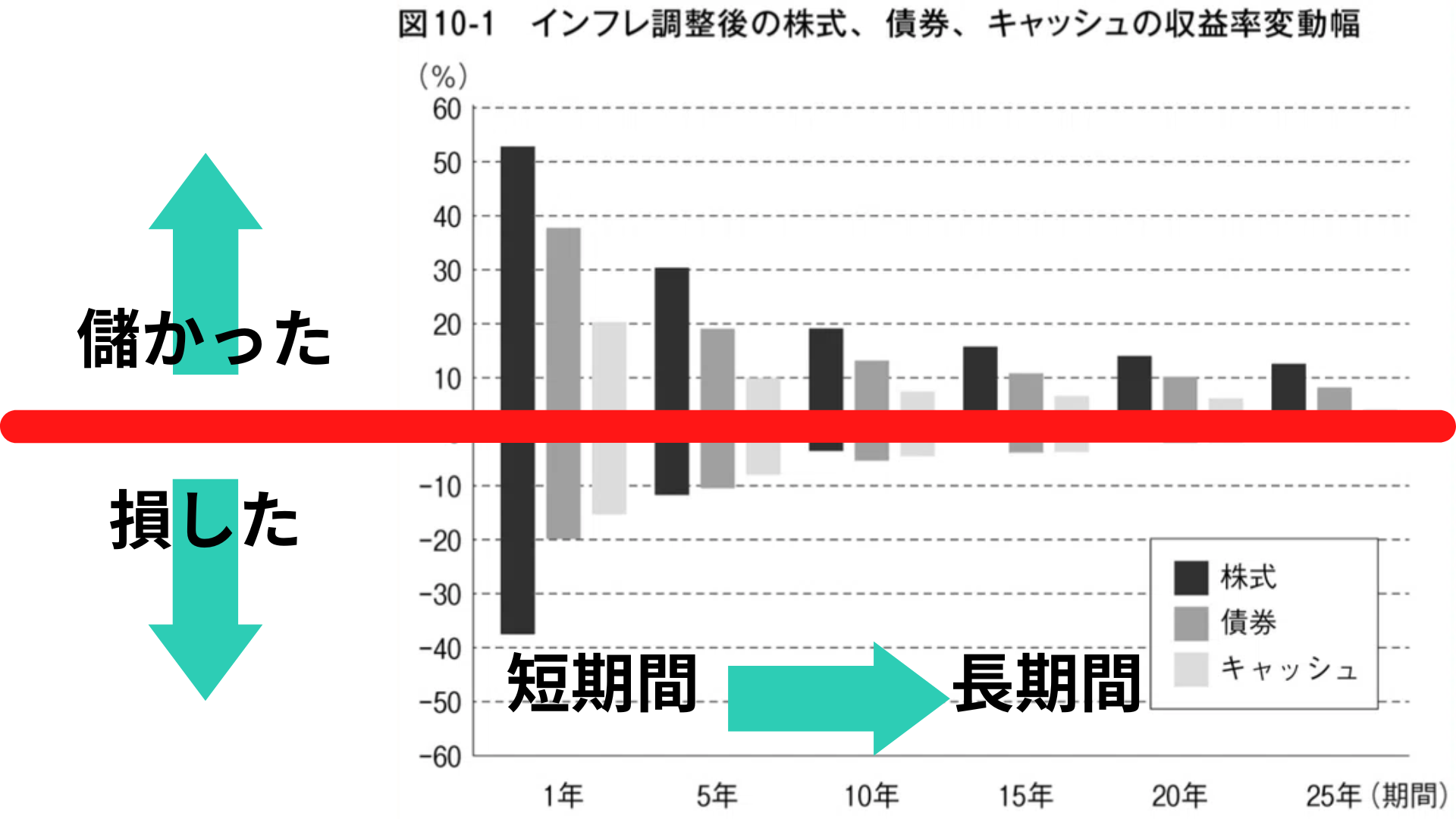

まぁリーマンショック級の大暴落とかを考えると「絶対」ではないですけど、普通に考えたらインデックスを毎月積み立てした方がはるかにお金は増えますよね。

※ チャールズ・エリス著『敗者のゲーム』より引用

ちなみにこのグラフは、15年以上とか長期のインデックス投資なら勝ちやすいっていうグラフです。

15年間投資して、平均利回りを8%で計算すると、だいたい2倍にはなりますからね。

自分が投資する18年の間にリーマンショッククラスの大暴落が起こるかどうかは運でしかないですけど、リターンは学資保険よりもはるかに高いことが分かっていただけたと思います。

債券とかはどうなの?

債券って主に国債とかですけど、分配金(株でいう配当のようなもの)が高いアメリカの国債とかって、投資信託やETFで買うことになるから結局は暴落のリスクがあります。

また、ETFとか投資信託ではなく直接アメリカの国債を買うと、今なら年利4%くらいなので、18年間コツコツと購入し続けたら2倍くらいにはなると思います。

ずっと積み立ててる期間、150円とかの円安で、いざ子どもが18歳になってお金が必要ってなった時に円が100円とかになっていたら、4%の利回りで儲かった利益なんて吹っ飛んでしまいます。

これが為替の怖いところですね。

また、今後のアメリカの利回りが4%でずっと続くとかも限らないし、積み立てで購入するにはチョット面倒だったりします。

(※ 国債はいちいち何年ものか選ばないといけないので)

というわけで、S&P500のようなインデックスなら円建てで購入できるので為替とかややこしいことを考えてなくていいし、大きなリターンも期待できるので、S&P500を毎月積み立てつつ、

4ヶ月に一度もらえる児童手当とかも手をつけずに現金のまま貯金しておけば、18年もあればけっこうな額が貯まると思うんですよ。

私が現金もある程度持っておく理由

私は教育資金はS&P500と現金で形成していると言いましたが、そうすると、

っていう声もあると思うんですよ。

確かに、平均利回りが8%を期待できるんだから、全部S&P500に突っ込んだらイイんじゃないの?ってのも一理あると思うのですが・・・。

私が現金も残しているのは、精神安定上というか、リスク回避のためですね。

まぁ、私は現金と株以外にも仮想通貨とかにもゴリゴリ投資してる人なので、チョット特殊なのであまり参考にならないかもですが。

現金いくら、インデックスいくらにすべきかについては各家庭の事情や状況にもよるので、自分自身で考えていただければと思いますが、

子どもの教育資金のための投資って、長くても18年とかですし、長期投資なら絶対に、100%儲かるって話でもないので、個人的には現金に軸足を置くのでもいいんじゃないかなと思います。

教育資金の出口戦略はどうするか?

ちなみに、教育資金として投資したインデックスの出口戦略、つまり「いつ売るか?」って話ですけど、

お金が必要になる6年前とかに売ってしまう

のがイイと思っています。

で、6年前のタイミングで暴落していたら、売らずに積み立てを続けてるっていうのがイイんじゃないですかね。

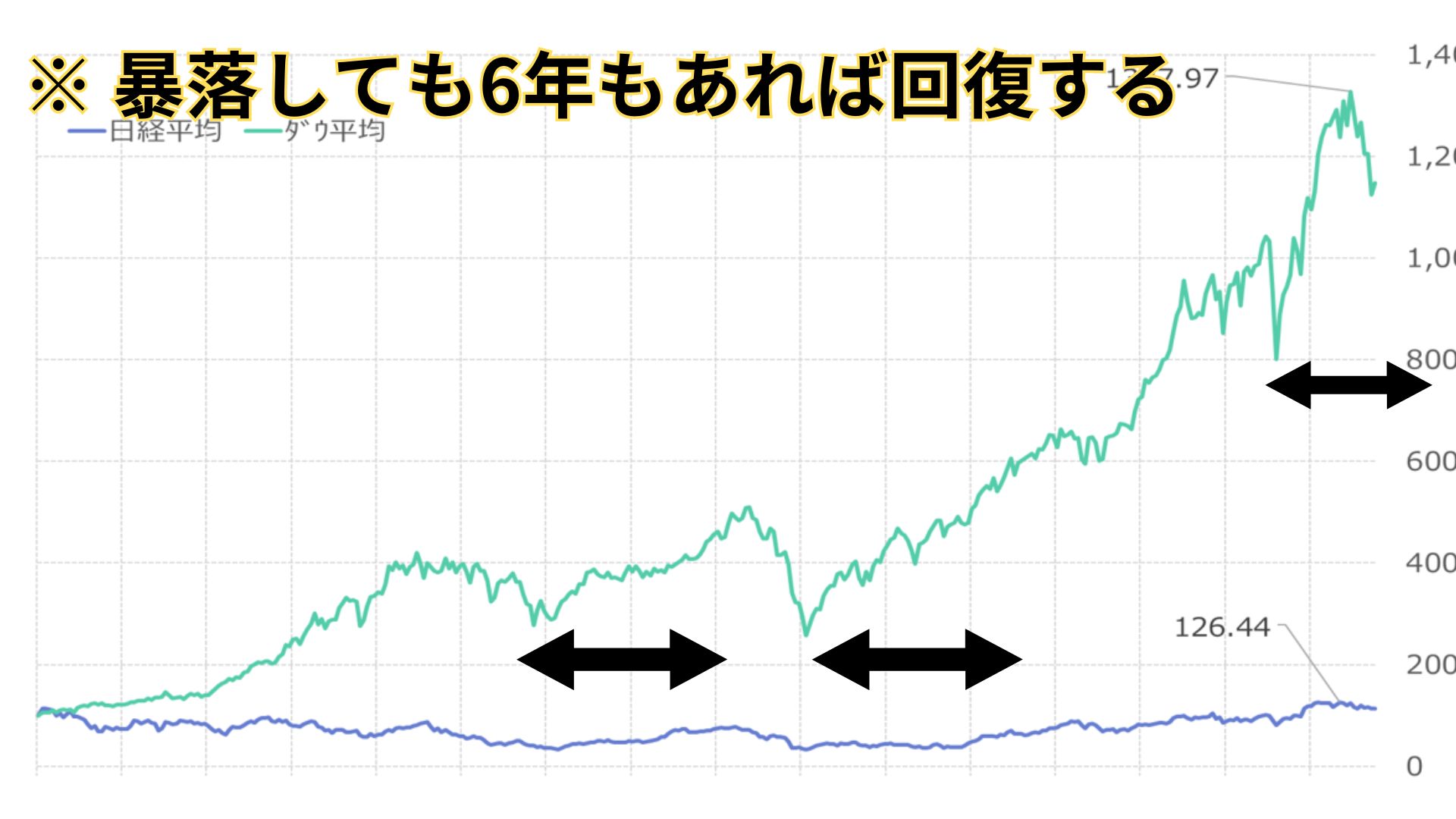

これはまぁ別に5年前でも別にいいんですけど、だいたい6年あれば暴落したとしても元に戻ってきたという過去のデータを見てのことです。

こんな感じで、6年くらいあれば暴落があっても、元に戻るケースがほとんどだったって感じからです。

なので、たとえば大学に進学する6年前、子どもが12歳のときくらいに株が暴落せずに順調なら、そこで一旦売ってしまうのもアリかなと思っています。

で、もしそのタイミングで暴落していたら(元本が割れていたら)、もうしばらく待てばいいと。

完全に回復するまで戻らなくても、暴落していたら安い時期にたくさん仕込めるから、回復のターンに入った時にリターンは大きいんじゃないかなと。

こうすることで、子どもが18歳のタイミングで株価が暴落していて元本がガッツリ割れて青ざめる・・・なんてことにならないための気持ちの余裕を作ることが出来るんじゃないか、という気はします。

また、12歳のときに一度に現金化しなくても、

大学1年生の資金:13歳(中学1年生)の時に売る

大学2年生の資金:14歳(中学2年生)の時に売る

大学3年生の資金:15歳(中学3年生)の時に売る

みたいな感じで、小刻みに利益確定していくのも1つの手かもしれません。

これはあくまでも暴落に備える形のやり方で、一番リターンの恩恵を受けたいなら、暴落しないことが前提にはなりますが、18歳の時、教育資金が必要な直前に一度に売ることでしょうけど。

ただ株価はどうなるか分からないし、18年の間ずっと右肩上がりを続ける保証なんてないから、利益確定は早めの方が安全性は高いかもしれませんね。

学費はどうとでもなる

個人的には学費の準備もすごく重要なことだと思うのですが、学費って準備できなかったらできなかったで何とかなるんですよ。

有名なのは「奨学金」ですね。

借りるわけなので基本的には利息はかかりますが、学力によって無利子の奨学金もありますし、そこは個人の頑張り次第でやりようはあります。

まぁ、奨学金を子どもが社会人になってから自分で返すとなると大変な思いをすることになるので、親心としては何とかしてやりたい気持ちにはなりますよね。

子どもの大学の費用くらいは親が何とかしてやって、遊ぶお金とかそういうのをバイトをして自分でやりくりしてもらうっていうのが、今後の人生を生き抜くためにも必要なことなんじゃないかなと私は思います。

バイトって学生のうちしか基本的にやらないものとし、学校の仲間とはまた違ったコミュニティじゃないですか?

年上も年下もいるし、バイトでしか経験できない人間関係とかもあるし。

我が子には、そういったなるべくたくさんの経験をして、素敵な大人に育ってもらいたいと願っています。

学費は家庭によって違い過ぎる問題

大学の費用とか教育費って、そもそも家庭によって金額の差がメチャクチャ大きい気がしますよね。

たとえば中高一貫の私立に行くとか、何なら小学校から私立に行くってなると、年間70万円とか平気でかかるわけじゃないですか。

それも6年間とか12年間とか。

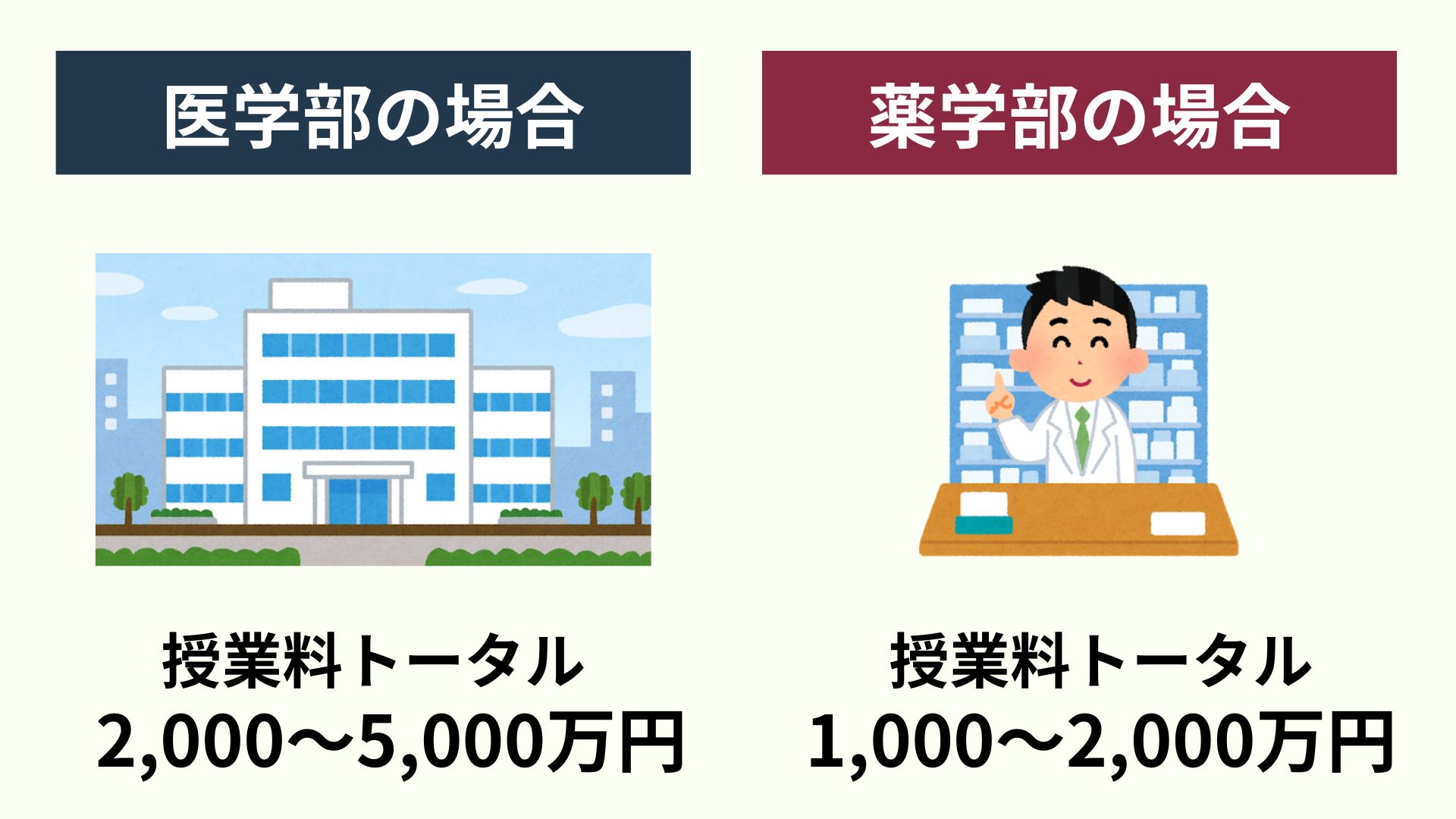

塾も行かせるとなると年間で30万円とか40万円とかするし、進学先が私立大の医学部とか薬学部とかってなると、

これくらいかかっちゃうわけ。

私立大の医学部とかってなると、親が開業医とかメチャクチャ金持ちの社長とかじゃないと行かないのかもしれないけど、まぁ現実的じゃない学費だったりします。

薬学部だって基本的に6年も行かなきゃいけないから、その分、学費が4年大よりもかかっちゃう。

また、家から通えない大学となると、一人暮らしさせるための仕送りとかも必要になってくる。

子どもが女の子なら、オートロック式の家に住ませなきゃ!ってなるので、そうなると東京とかだと家賃だけで10万円とかするでしょう。

なので、私なら子どもにこう言います。

まぁ現実問題として、学費も仕送りも何とかしてやれるかもしれないけど、そもそも医学部に入れるのかって話ですからね。

もし医学部に入りたい!って子どもが言い出したら、その時に家族会議でも開きたいと思います(笑)

学歴や偏差値の価値は薄れてきている

私も40数年生きて来てですね、一応、そこそこ色んな人を見て来たつもりですよ。

一流大学は出てないけど優秀な人。

学歴だけで中身が空っぽの人。

とか、色んなタイプの人を見て来ました。

結局のところ、

社会人になっても勉強をつづけてるとか、

行動できるとか、

自分で考えて選択するとか、

そういった「学生後の努力」で人生の難易度は変わってくると思うんですよ。

だから、学費をたくさん払ってやったからって、その後の収入が高いなんてことは無いんですよね。

そりゃ、高学歴の人がそうじゃない人よりも平均年収は高いでしょうけど、個人的には「いかに社会人になって努力するか」が重要なんじゃないかなって思います。

良い大学に行くために小さい頃から塾に行き、私立の中高を出て、良い大学を出ても、割と普通みたいな人もたくさん居るわけですし。

あくまで私が感じている印象とか身の回りの人での話ですけど、少しでも高い偏差値の大学に行くために、お金をジャブジャブ注ぎ込む必要なんて無いんじゃないのかな、とは思いますよね。

今の時代、新卒で入社した会社に定年まで居る方が珍しいですし、それこそパソコン1つあれば稼げる方法なんて山ほどあるんだから、昔ほど偏差値は重要じゃなくなってるんじゃないのかな、という印象なんですよね。

18年間の投資ではなかなか増えない

これを言うと元も子もないかもですが、そもそも子どもが0歳のときから資産運用して教育資金を作るって言っても、

若いうちは給料が低かったり、物入りだったりするので、30代半ばくらいまではどうしても入金力が弱い。

つまり、入金力の少ない18年の間に資産運用するといっても、焼け石に水というか、そんなに大きなリターンは期待できない訳ですよ。

NISAの非課税枠を使って、頑張って月に3万円、年間36万円を投資したとしても、上手くいったとしても18年間で2倍の1,300万円くらいになればいいなって感じかと。

なので、地方に住んでいるなら東京はお金がかかり過ぎるから進学先の候補から外すとか、子どもに選択肢をあるかじめ説明するとかの方が重要なのかなと思います。

この記事を読むあなたもそうだったかもしれませんが、18歳の段階で将来進むべき道を決めるなんて難しいじゃないですか?

なので、口を出し過ぎるのも良くないのですが、ある程度、将来子どもがどのような道に進みたいかを聞いて、そのために必要そうな情報は一緒に調べてあげるとか、

そういった寄り添う姿勢の方が、資産運用よりもはるかに重要なのかな、という気はしますね。

子どもがホントの意味で優秀かどうかなんてある程度大人になってみないと分からないだろうし、偏差値偏向とかやめて、本人がやりたいことを優先してあげるのが第一なんじゃないのかな、と思いますね。

まだ証券口座を開設していない方へ

実はまだ、証券口座を開設していないとか、

メインで使ってる証券口座以外にも他にも証券口座を開設したいって方っていらっしゃいますか?

私のオススメは『楽天証券』、もしくは『SBI証券』です。

(当然、私も使っています)

インデックス投資信託を買う場合、ポイントが付くのですが、その還元率が一番高い点がオススメですね。

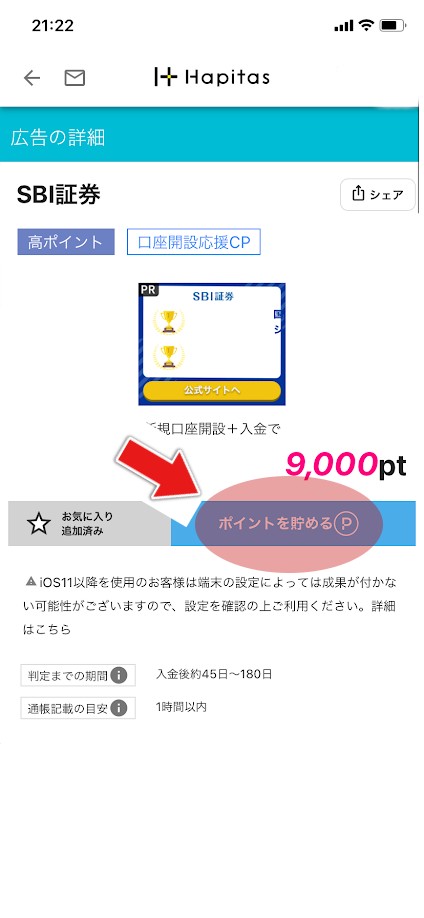

で、証券口座を開設する場合、『ハピタス』を経由すると、ハピタスのポイントが貯まってお得です。

たとえばSBI証券の場合、タイミングによって9,000ポイントも貰えます!

(※ 2024年2月現在。時期によってポイントは変わります)

下記のリンクからハピタスのサイトに行くと、更に追加で最大1,500ポイント貰えます。

(※ 2024年2月現在)

下記のリンク経由じゃないと口座開設で9,000ポイントも、お友達紹介からの1,500ポイントも貰えないので注意してくださいね。

▶︎ポイントを現金に換えてカンタンにお金を増やせる!

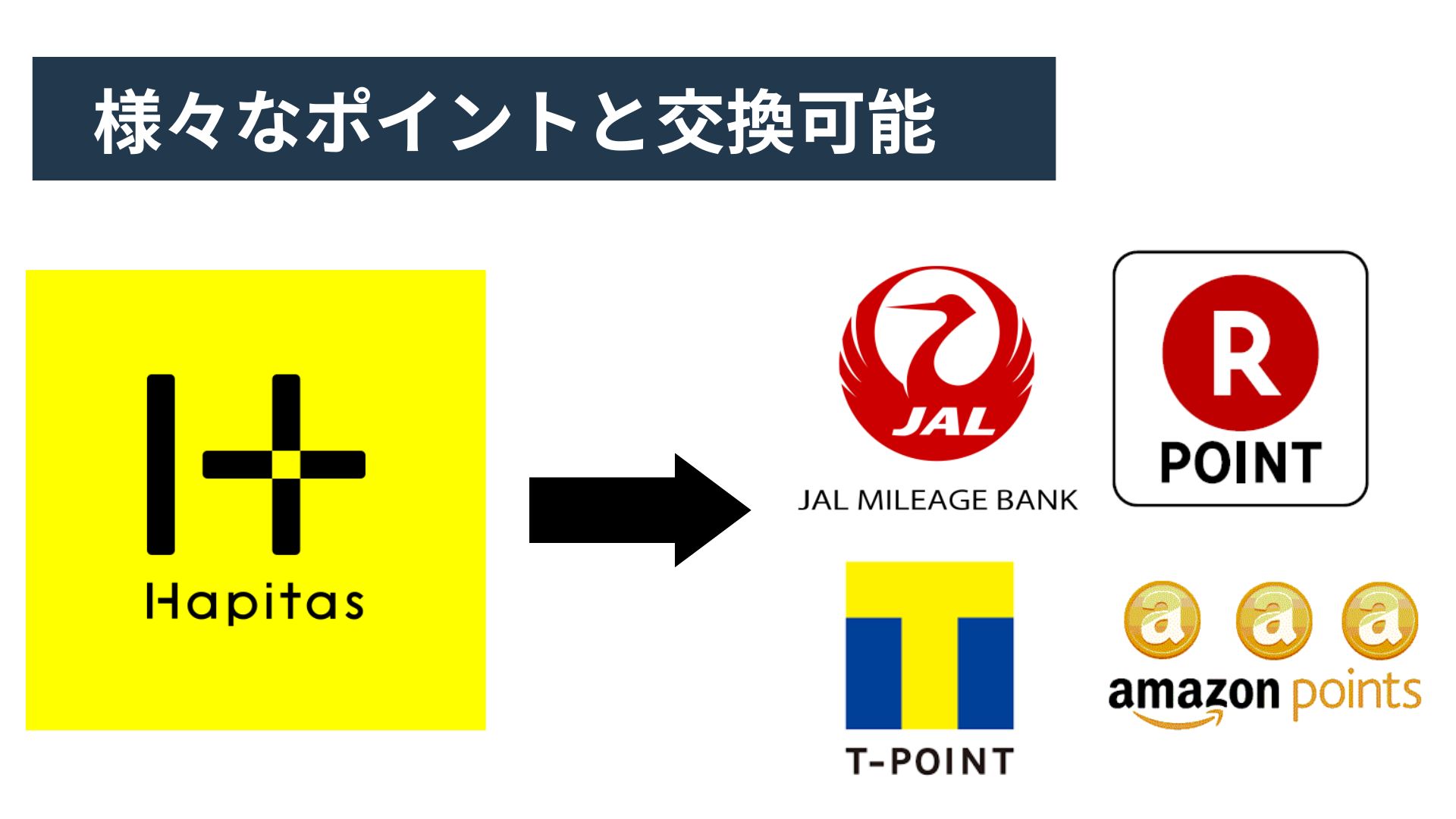

ハピタスのポイントは、1ポイント1円で現金化したり、

- 楽天ポイント

- Tポイント

- Amazonポイント

- 航空系のマイルポイント

などに交換できます。

ハピタスは怪しいサイトでも何でもなく、非常に良心的なサイトなので同僚とかにも勧めています。

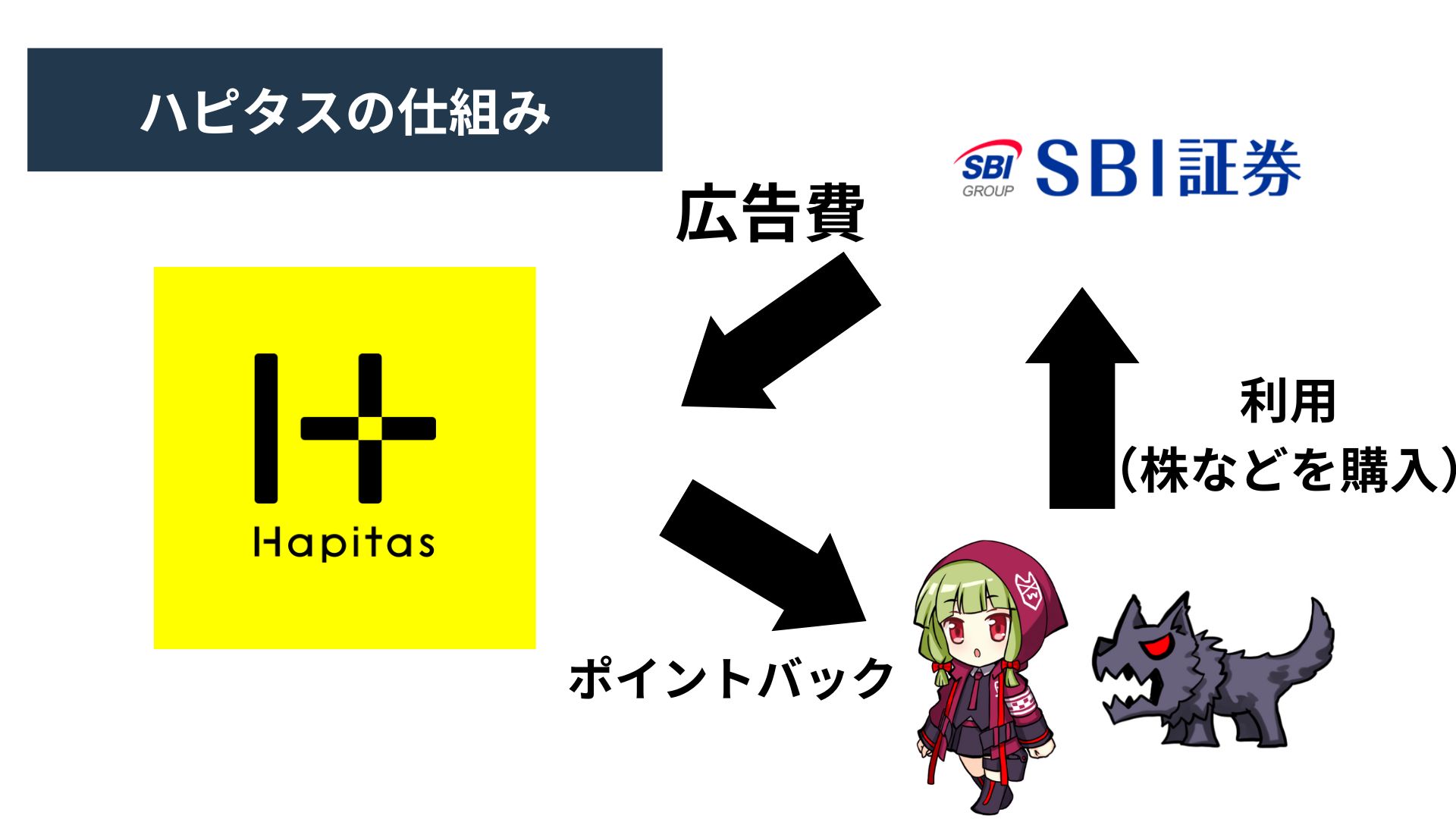

ちなみに、「なぜこんなにポイントが貰えるの?」についてですが、ハピタスはSBI証券といった証券会社を紹介することで広告費をもらっています。

その広告費の一部をユーザーに還元(ポイントバック)してくれているって訳ですね。

証券会社はユーザーを集客して口座開設を促せるし、

ユーザーはポイントが9,000ポイントも貰えるから、全員がWin-Winなお得な仕組みなんです。

もちろん、手順も簡単です。

まずはリンク経由でハピタスにアクセスして、そこで会員登録をします。

会員登録が済んだら、ハピタスの検索から「SBI証券」でも「楽天証券」でも開設したい証券会社を検索して、【ポイントを貯める】をクリックして開設していただくだけです。

新NISAのビッグウェーブに乗り遅れないためにも、今この機会にぜひ口座を開設して、試しに5万円でもいいので全世界株式かS&P500を買ってみませんか?

▶︎ポイントを現金に換えてカンタンにお金を増やせる!