配当利回り5%とかって聞くと魅力的に感じないですか?

銀行にお金を預けてもほとんど利息がつかない低金利の今、5%も配当をくれるなんて夢のような話ですよね?

実際、高配当株の人気は高く、投資系YouTuberが「オススメの日本の高配当株!」みたいな感じで紹介してくれてるのも親切な時代になったものだと感じますね。

でもですよ!

私は高配当株は基本的にオススメしないし、なんなら1銘柄しか持っていないんです。

そんな訳で今回は日本株、アメリカ株を含めた「高配当株を買う上で、ここは気をつけるべき」というような話をしていきたいと思います。

もくじ

バフェットさんから学ぶ銘柄選定

まず株式投資のセオリーとして、分散投資っていうのがあるじゃないですか?

たとえば、「ソフトバンクに100%全額!」みたいな投資じゃなくて、

- 三井住友商事(商社株)

- トヨタ(自動車株)

- NTT(通信株)

- 三菱UFJ(銀行株)

- ソフトバンク(IT株)

みたいな感じで、銘柄も業種も分散させるってやり方。これが安全だと言われているじゃないですか。

けど、投資の神様のような存在のウォーレン・バフェットさんって人がいるんですけど、彼は

「分散投資をしなくてもいい」

と言っているんです。

その代わり、

「一つの銘柄をしっかりと見ていなさい」

って言ってたりします。

他にも、「銘柄選びは結婚相手を選ぶのと同じ感覚でやりなさい」みたいなことも言っていて、直ぐに売り買いするようなこと、軽く付き合ったり別れたりするのは良くないと。

そんな感じで短期売買を否定していたりします。

そんな訳で、私は投資の神様の言うとおり、銘柄を選ぶことにしました。

と、確信できる、信念を持つことができる銘柄を買うようにしています。

割安か割高かを示す重要な指標

バフェットさんの投資方法は、優良な企業かつ割安の銘柄を見つけて、それを長期にホールドするってやり方です。

割安の株は「バリュー株」なんて言われたりしますが、それを参考に私も割安株を探してるんですね。

ちなみに、株価が割安か、それとも割高かを示す指標が「EPS」とか「PER」になります。

EPSの数値は儲かっていれば高くなります。

次にPERですが、こちらは株価をEPSで割ったもの。

ちなみに、両者の数値はどれくらいなら割安か?ですが、ザックリで言うと、

PERが15以下だと割安感があるって感じで、

あとはPBRという、株価を一株あたりの純資産額で割ったものがあるのですが、こちらも参考になりますね。

ちなみに、PBRは1以下だと割安と言われます。

ここまで少しややこしかったかもですが、

- PER15以下

- PBRが1以下

の会社を選べば、その株は割安だよ!って認識でOKだと思います。

で、以前にこの条件に当てはまる銘柄を見つけたんです。

それは誰もが知ってる企業の日◯自動車です。

トヨタよりもデザインがかっこいい車を作っていて、電気自動車もいち早く力を入れてきた企業で、きっと電気自動車の派遣を握るのは日◯に違いない!

と私は思いつきました。

たしか当時の配当は4%くらいで、これは銀行に預けるよりもはるかにリターンが大きい素晴らしい株だ!と思ったわけですね。

そりゃもう、バフェット仕込みの「結婚相手を探す感じで」選んだわけです。

思いのほか高配当株は旨みが無かった

で、結婚相手を探す感じで選んだわけですから、長期に保有するつもりでしたが、けっこうアッサリ売っちゃいました。

話を戻しますが、なぜ長期保有するつもりだったのにアッサリ売ったか?ですが、配当はいいんだけど、株価のパフォーマンスが良くなかったからです。

記憶にある方もいるかもですが、その企業のミスタービーン似の外国人の社長が捕まったとか国外に逃げたとか、そんなトラブルで株価が下がっていったんですよね。

つまり、いくら配当を貰ったからって、肝心要の株価が下がったんじゃ面白くない。

だから私は長期保有することなく、日産の株を売ることにしました。

これはくれぐれも言っておきたいのは、その会社がダメって言ってる訳じゃないんですよ。

今でもかっこいい車を作ってるし、電気自動車への情熱だって素晴らしいと思う。

でも、高配当株よりも右肩上がりに成長していく株の方がリターンが大きいから得なんじゃない?ってことに気がついただけの話なんですよ。

バリュー株の落とし穴

今考えてみると、PERが低いとかPBRが低いっていうのには、それなりの理由があるってことなんですよ。

理由は様々あるけど、たとえば、

- その企業が世間から期待されてる以上の利益を決算で出せなかったとか、

- 魅力ある施策を出せていないとか、

そんな感じかもしれません。

株主って、その企業の将来性だとか成長性に期待して株を買うわけじゃないですか。

今はまだまだだけど、今後良くなりそうだからその期待を織り込んで株価は割高になる。

でも逆に割安っていうことは、その企業の将来性だとか成長性に期待が持たれていないっていうことなんですよ。

以上のことから、割安っていうことには、何かしらの理由があったりするって訳ですね。

これが「バリュー株の落とし穴」なんて言われています。

じゃあ、割安で良い株って無いの?

結局のところ、割安のままの株も、割高の株も、それぞれ理由がちゃんとあるっていうこと。

とくに誰もが知ってるような大企業だったり有名企業の場合、海外の投資家とかデカいファンドとかが目を光らせて見ています。

百戦錬磨のプロの投資家が、割安の美味しい株をそのままにしておくハズが無いんですよ。

安かったら買われて、すぐに適正の株価になるハズなんですよ。

もちろん、もしかしたら探せば割安の優良企業株があるのかもしれません。

でも、数ある企業の中から我々素人投資家が探し当てるのって、砂場の中から金を探し当てるくらい難しいことなんじゃないのかな、って思うんですよ。

高配当株を売りにしてる株は地味

先ほどの話に戻りますが、日◯自動車の配当は4%も出ていたのですから、持っておけば株価の下落分くらいは埋めれたかもしれないじゃないですか。

じゃあ、なぜ私がアッサリ売ってしまったかと言うと、

「4%の配当が続くとは思わなかったから」

日◯自動車の場合は、何年も続けて高配当だとか、連続で増配してるとかっていう訳じゃありませんでした。

つまり、来年は2%になるからもしれないし、なんなら社長が捕まって業績が悪化したから配当はナシよ!なんてことも考えられたわけです。

こうなると更に株価はガクンと下がるので、もはや配当くらいじゃなかなか取り戻せないマイナスになる可能性があったってことです。

また、高配当株って配当を出すことで会社の利益を株主に還元してくれてるじゃないですか?

これって一見良いことのように思えるんだけど、視点を変えると実はそうとも限らないんです。

AmazonやAppleのようなハイテク産業は、株価が爆上がりしていても配当を出さないんですよ。

AmazonやAppleなどの企業は、会社の利益を企業がさらに成長するために使うから配当を出さないんです。

つまり、本来配当を出すためのお金を設備投資とかに使ってさらに会社を成長させる。

会社が成長すれば株価が上がる。

株価が上がれば投資家が儲かる。

そうやってとんでもない成長を遂げて株主に還元してきたってわけです。

ここまでお話すれば私がお伝えしたいことがある程度お分かりいただけたと思いますが、配当を出すから儲かってる会社だとか信頼できる会社ってことでもないし、配当を出さないから悪い会社っていうことでは無いってことですね。

高配当を出す企業の株は安定してるとか思われがちだけど、むしろ配当が減ったりすると一気に株価が崩れるので、個人的には不安定だし怖いなって思っています。

それに先ほどお話した通り、会社の利益を株主に還元してるから、設備投資とか、これから会社がデカくなるためにお金を使ってないからジリ貧になることが多い。

なので、株価は横ばいであることが多いので、株価上昇で儲けることがなかなかできない、言うなれば「地味な株」と言えるのではないでしょうか。

株価を爆上げして時代を引っ張っている、「GAFAM」とか「テスラ」とは違って、最先端とは程遠い感じがしますね。

分散投資こそが大事

結局のところ、個別株で大きなリターンを出すのってすごく難しいから、このブログで毎回言ってることだけど、「インデックスファンド(投資信託)」を買うのが一番カンタンで効率のいい投資方法になるんですよね。

たしかに投資信託と言うと、地味なイメージだったり手数料とかかかりそうな感じがしますよね。

けど地味なイメージとは裏腹に、私が全力で積み立て購入してる「S&P500」の過去の年平均リターンは10%なので、高配当株よりも圧倒的にリターンが大きいんです。

【S&P500とは?】

アメリカの主要500社に投資する投資信託。

一番人気のインデックスファンド。

で、結局これが結論になるんですが、私は高配当株はオススメしません。

なぜなら、資産を形成する上でS&P500の方がリターンがデカいからです。

日本株だと高配当と言われている株でも4〜5%。

S&P500をはじめとしたインデックスファンドは長期保有が前提にはなりますが、平均リターンは10%なので、どちらが良いか説明するまでもないですよね。

高配当株を買うならある程度の資産を形成してから

ただ、高配当株を全否定している訳ではありません。

私もいつかは高配当株にシフトしようとは考えています。

でも今はまだ資産形成のターンなので、多少のリスクは追ってでもリターンのデカい所に投資したいという思いが強くあります。

仮に2億円あれば、年利5%(税引後4%)の高配当株だと年に800万円の配当がもらえることになります。

これくらい貰えれば、一般的なサラリーマンの手取りよりも多いので高配当株にシフトしてもいいかなと思います。

ただ、現在まだ1億円程度なので、4%とか5%の配当をもらってもそれだけでは生活することは不可能。

だったら、S&P500をコツコツと積み立てて、2億円を突破するまではアクティブに投資する方が最短距離なんじゃないかと思うんですよね。

で、みんなはどうすればいいの?

この考え方で言うと、多くの人が2〜3億円ってはるか手の届かないゴールだと思うので、なおさら高配当株は視野から消してしまって、S&P500もしくは全世界株式(オールカントリー)を淡々と積み立てとけばいいのではないかな、と思いますね。

株と聞くと個別株をイメージする人も多いと思うけど、個別株は値動きに一喜一憂しやすいし、最悪株価がゼロ円になることもある。

だから、冒頭でお話したバフェットさんが言ってたという「分散はしなくてよろしい」みたいなのって、多くの素人投資家にはあまり当てはまらないと思うんですよ。

むしろ素人こそ分散してナンボで、S&P500なら500社、全世界株式なら3,000社と、個別株では買えない企業の数に投資できる訳ですから、これが素人が勝つための最適解なんじゃないかなと。

実際、私はS&P500でボロ儲けしてる訳なので、その経験からもみなさんにこうしてオススメしてる訳なんですね。

特にこれから投資を始めようとしている人にはインデックスの方が簡単だし、余計なことを考えないでいいし、儲かるしで、良いことづくしだと思います。

インデックスファンド、特にS&P500とか全世界株式(オールカントリー)って、いくら世界が終わりそうなくらいの不景気がやってきて絶望感に支配されたとしても、これまで必ず復活してきた。

世界恐慌とか、第一次・二次世界大戦とか、ITバブル崩壊とか、リーマンショックとかあっても、必ず立ち上がって株価は復活したという事実があります。

これってメチャクチャ凄いことなんですよね。

だから私は個別株も持ってはいますが、信頼性とかの話で言うと、圧倒的にインデックス投資を信用しているし、これからもコツコツと積み立てしていく所存です。

なので、投資初心者の方は高配当株とかは一旦置いといて、まずはインデックス(投資信託)のみをやるっていうのでも全然良いのではないかと思います。

むしろ、難易度が高いんだから初心者は個別株はやらない方がいいぞ!と声を大にして言ってもいいくらいなんですよね。

結局のところ、何年も続けて個別株で年利10%のリターンをあげるのってほぼ不可能と言われているんです。

投資のプロですら、そりゃ単年で10%以上利益をあげることが出来ることはあっても、10年連続で10%のリターンを出すのってたぶん無理だと思います。

なので、S&P500の平均リターン10%って、サラッと言ってるけど実はえげつないリターンなんですよね。

とは言っても、投資は無理のない範囲の資金で行うのが当たり前なので、くれぐれも生活に支障のない範囲でやりましょう。

日本株ってダメなの?

たしかに、日経平均株価はバブル崩壊から30年かけてよくやく回復して、現在イケイケな感じです。

なにやら外国人投資家が日本株を買いまくってるとかどうとかで、こんなに急激に上昇してるみたいです。

ここから5万円を目指して、10年かかるか20年かかるから分からないけど、近い将来6万円とか行くんじゃないかな、という気はします。

だがしかしたかし、日本は他の国に取り残されて、先進国の中では唯一と言っていいほど経済成長が止まってるし、

物価も上がっていないし、そういった色々な面を見ると日本株を買うのは別に良いんだけど、日本株から始めるのってどうなのかなと個人的には思ってしまう面もあります。

優先順位の話ですね。

お金がたくさんあって分散とかハイリスクハイリターンを狙う部分で日本に賭けるのは良いと思うんだけど、これから投資を始めるとか、少ない資金で確実に・・・っていうなら、まず選ぶべきはインデックス、銘柄で言うとS&P500な気はしますけどね。

最後になりましたが、この記事で私が言いたいのは、投資初心者の方は個別株なんてやる必要は基本的に無いと思うんですよ。

だから、高配当株もまだ買わないでいいというか、買う段階ではないと思うんです。

ただロマンというか、夢はありますよね。

買った株価が◯倍になった!みたいなのは個別株じゃないとなかなか味わえないものですし、いち早く資金を増やしたいなら個別株なのかなという気もします。

実は私も日本株はリスク枠というか、ある程度のリスクを覚悟の上で全体の25%くらいはそういうロマン枠を保持してますね(笑)

まだ証券口座を開設していない方へ

実はまだ、証券口座を開設していないとか、

メインで使ってる証券口座以外にも他にも証券口座を開設したいって方っていらっしゃいますか?

私のオススメは『楽天証券』、もしくは『SBI証券』です。

(当然、私も使っています)

インデックス投資信託を買う場合、ポイントが付くのですが、その還元率が一番高い点がオススメですね。

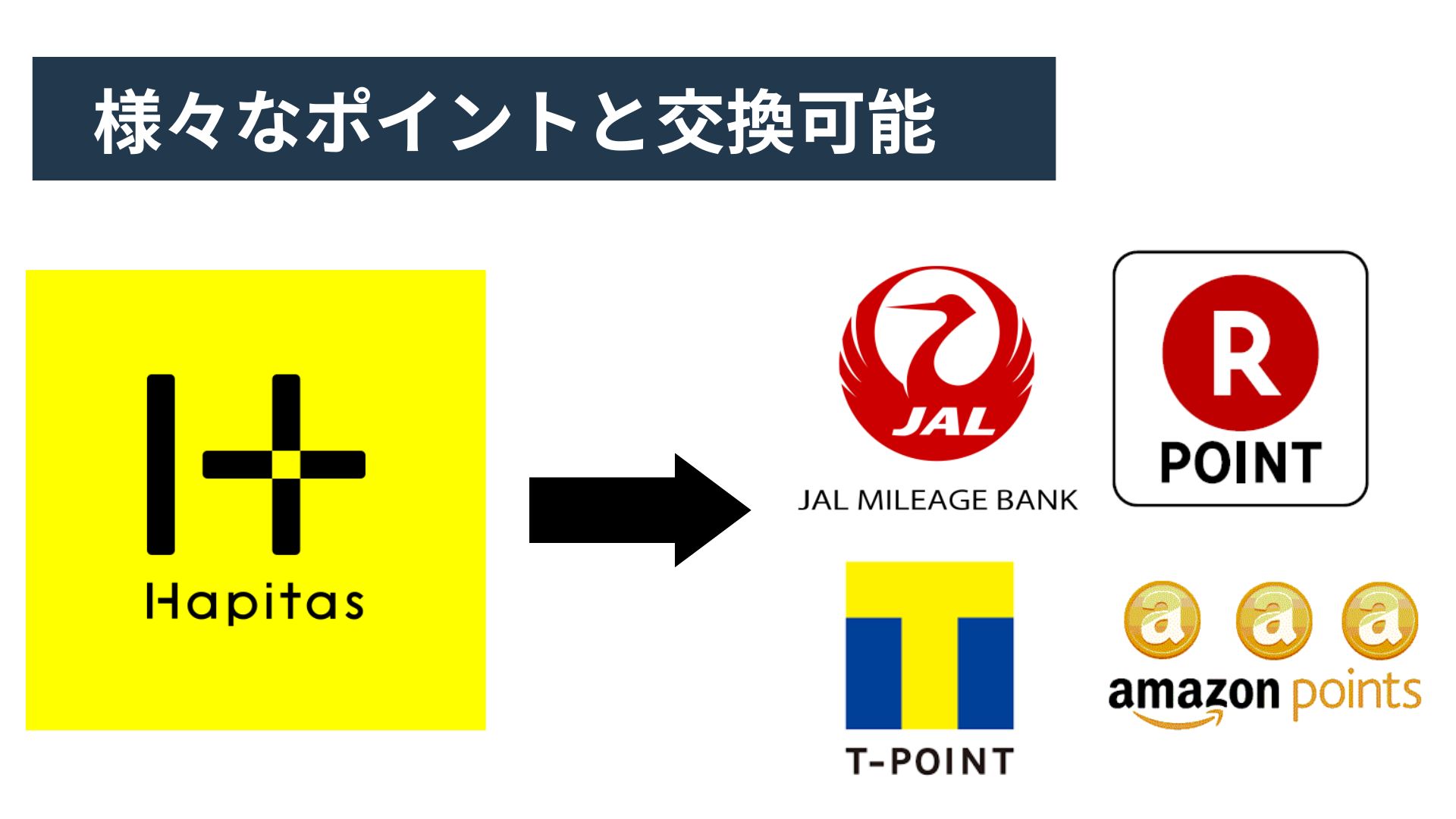

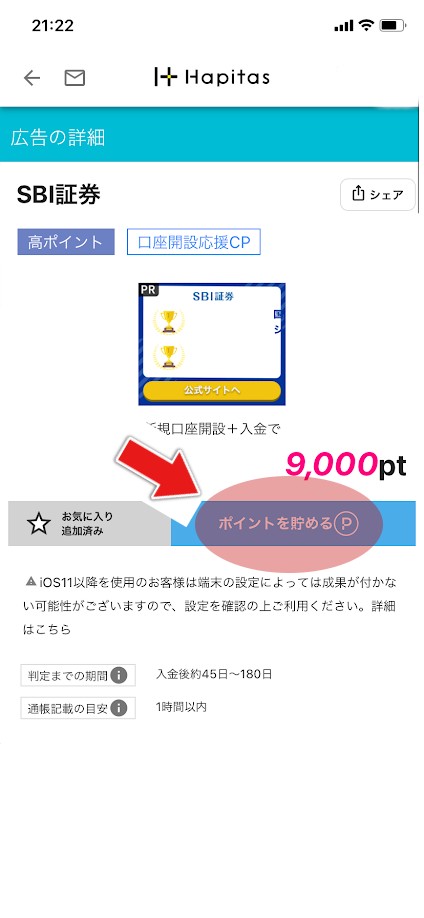

で、証券口座を開設する場合、『ハピタス』を経由すると、ハピタスのポイントが貯まってお得です。

たとえばSBI証券の場合、タイミングによって9,000ポイントも貰えます!

(※ 2024年2月現在。時期によってポイントは変わります)

下記のリンクからハピタスのサイトに行くと、更に追加で最大1,500ポイント貰えます。

(※ 2024年2月現在)

下記のリンク経由じゃないと口座開設で9,000ポイントも、お友達紹介からの1,500ポイントも貰えないので注意してくださいね。

▶︎ポイントを現金に換えてカンタンにお金を増やせる!

ハピタスのポイントは、1ポイント1円で現金化したり、

- 楽天ポイント

- Tポイント

- Amazonポイント

- 航空系のマイルポイント

などに交換できます。

ハピタスは怪しいサイトでも何でもなく、非常に良心的なサイトなので同僚とかにも勧めています。

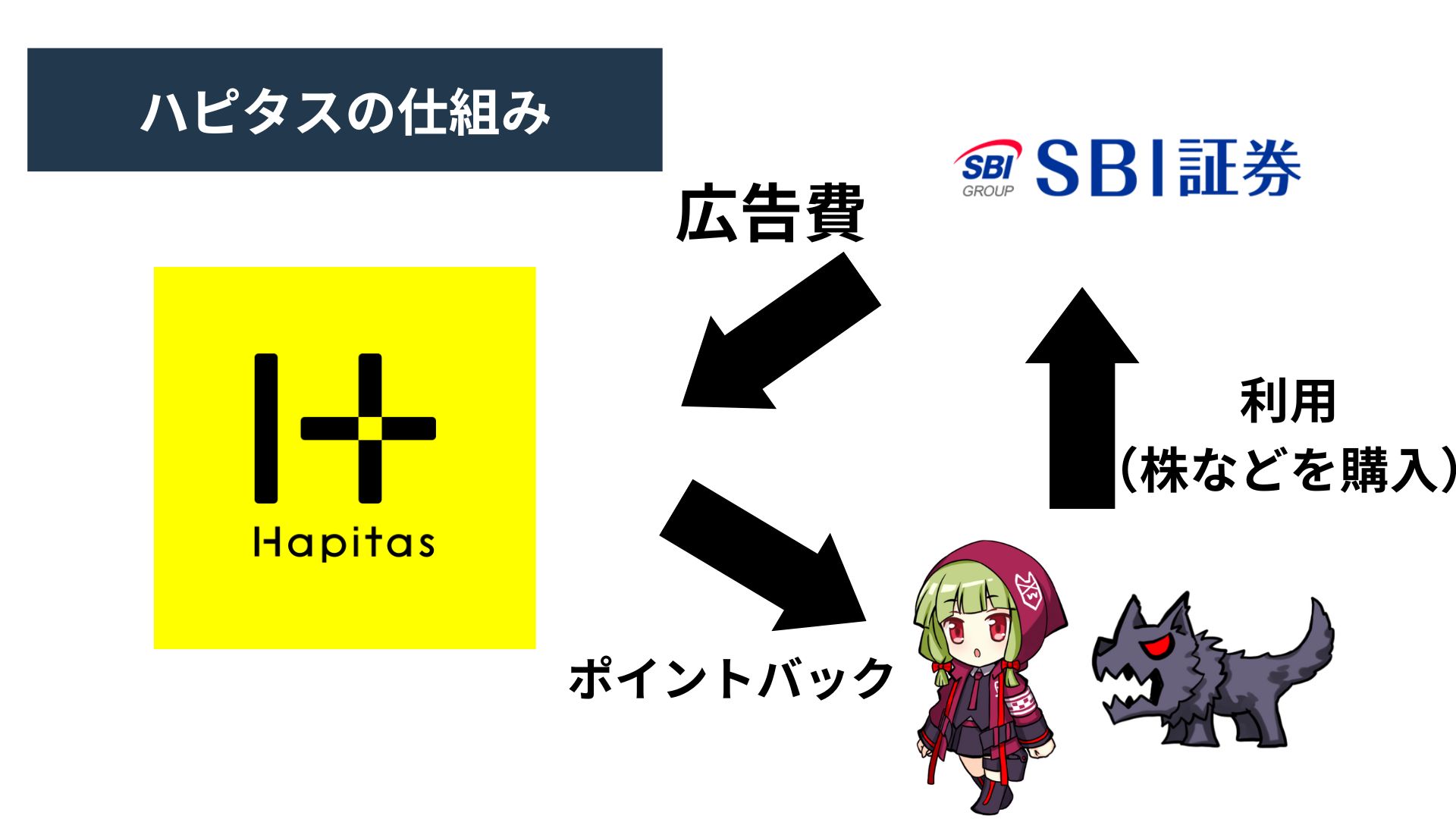

ちなみに、「なぜこんなにポイントが貰えるの?」についてですが、ハピタスはSBI証券といった証券会社を紹介することで広告費をもらっています。

その広告費の一部をユーザーに還元(ポイントバック)してくれているって訳ですね。

証券会社はユーザーを集客して口座開設を促せるし、

ユーザーはポイントが9,000ポイントも貰えるから、全員がWin-Winなお得な仕組みなんです。

もちろん、手順も簡単です。

まずはリンク経由でハピタスにアクセスして、そこで会員登録をします。

会員登録が済んだら、ハピタスの検索から「SBI証券」でも「楽天証券」でも開設したい証券会社を検索して、【ポイントを貯める】をクリックして開設していただくだけです。

新NISAのビッグウェーブに乗り遅れないためにも、今この機会にぜひ口座を開設して、試しに5万円でもいいので全世界株式かS&P500を買ってみませんか?

▶︎ポイントを現金に換えてカンタンにお金を増やせる!